แนวคิดเทรดทำกำไรฟิวเจอร์สจากแนวโน้มราคา

ฟิวเจอร์ส (Futures) หรือสัญญาซื้อขายล่วงหน้าเป็นลักษณะสัญญาซื้อขายที่ผู้ลงทุนสามารถ “ซื้อ” หรือ “ขาย” สินค้าอ้างอิงในอนาคตที่ระดับราคาปัจจุบัน ทำให้ตัวฟิวเจอร์สสามารถสร้างกลยุทธ์ทำกำไรจากแนวโน้มราคาได้ทั้งตลาดขาขึ้น (Uptrend) และขาลง (Downtrend) ด้วยการวางหลักประกันเพียงบางส่วนในการซื้อขาย ไม่ต้องใช้เงินเต็มจำนวนของมูลค่าสัญญาตามเกณฑ์ของสำนักหักบัญชี เริ่มต้นเทรดตามแนวโน้มด้วยขั้นตอนง่าย ๆ เพียง 3 ขั้นตอน

- คาดการณ์แนวโน้มราคา ด้วยปัจจัยพื้นฐาน และปัจจัยทางเทคนิค

- เปิดสถานะสัญญาฟิวเจอร์สตามแนวโน้มที่คาดการณ์

- คาดการณ์แนวโน้มขาขึ้น เปิดสถานะซื้อ (Long Open) แล้วปิดสถานะด้วยการขาย (Short Close)

- คาดการณ์แนวโน้มขาลง เปิดสถานะขาย (Short Open) แล้วปิดสถานะด้วยการซื้อ (Long Close)

- ติดตามผลกำไรขาดทุน โดยผู้ลงทุนควรกำหนดจุดทำกำไร (Take Profit) และ จุดตัดขาดทุน (Stop Loss) ให้ชัดเจน

แนวคิดป้องกันความเสี่ยงด้วยฟิวเจอร์ส

|

| แนวคิดสำหรับผู้ลงทุนที่ต้องการใช้ตลาด TFEX เพื่อบริหารความเสี่ยง |

| แนวคิดสำหรับผู้ประกอบการ ที่ต้องการใช้ตลาด TFEX เพื่อบริหารความเสี่ยง |

| Mindset & Money Management ในการเทรดสัญญา Futures |

แนวคิดเทรดทำกำไรแบบ Spread Trading

นอกจากนี้สัญญาฟิวเจอร์สยังสามารถสร้างกลยุทธ์การทำกำไรแบบ Spread Trading ได้ โดยทำได้ 3 รูปแบบคือ การเทรดแบบ Calendar Spread, การเทรดแบบ Inter-Commodity Spread และการทำ Arbitrage

การเทรดแบบ Calendar Spread

แนวคิดคือการเทรดทำกำไรจากสัญญาฟิวเจอร์สที่อ้างอิงสินทรัพย์ “เดียวกัน” แต่ “อายุสัญญาต่างกัน” (Series) โดยการคาดการณ์ว่าส่วนต่างหรือ Spread ของสัญญาที่หมดอายุระหว่างเดือนไกลและเดือนใกล้ว่าจะกว้างขึ้นหรือแคบลง โดยใช้สัญญาเดือนไกลเป็นหลัก – สัญญาเดือนใกล้

กรณีคาดการณ์ว่า Spread จะสูงขึ้น ใช้กลยุทธ์ Long Spread คือส่วนต่างมีค่าบวกสูงขึ้นจาก 10 เป็น 20 หรือค่าลบมีมูลค่าสูงขึ้นจาก -8 เป็น -2

- เปิดสถานะด้วยการซื้อ (Long) สัญญา “ไกล” และ ขาย (Short) สัญญา “ใกล้” โดยปิดสถานะเพื่อทำกำไรหาก Spread หรือส่วนต่างสูงมากขึ้น

ตัวอย่าง

เปิดสถานะ Long GOZ23 และ Short GOU23 ที่ระดับส่วนต่าง 10 เมื่อระยะเวลาผ่านไปส่วนต่างมีมูลค่ามากขึ้นเป็น 20 ขายเพื่อปิดสถานะทั้ง 2 ฝั่ง กำไร = (ส่วนต่างที่ได้ x ตัวคูณสัญญา) = 10 x 300 = + 3,000

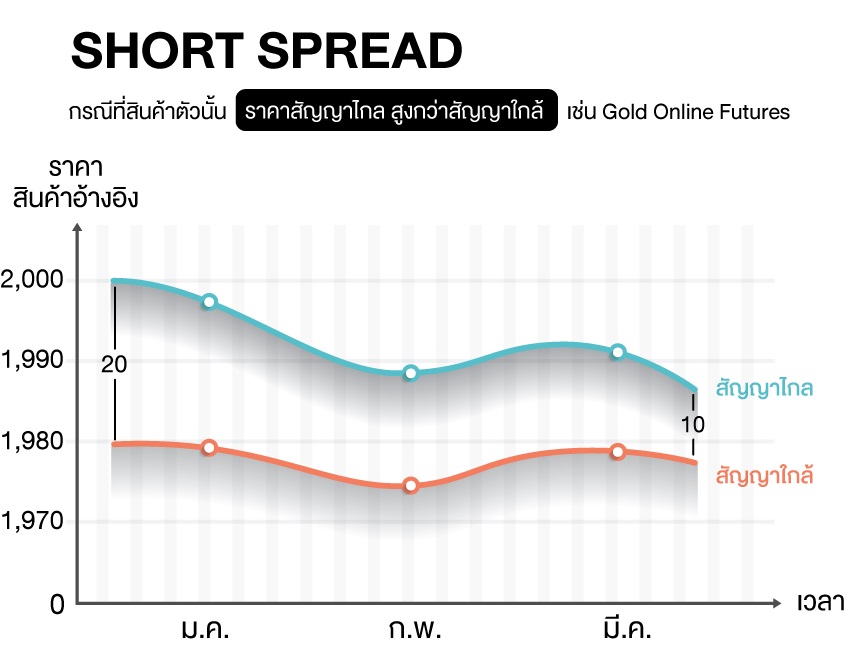

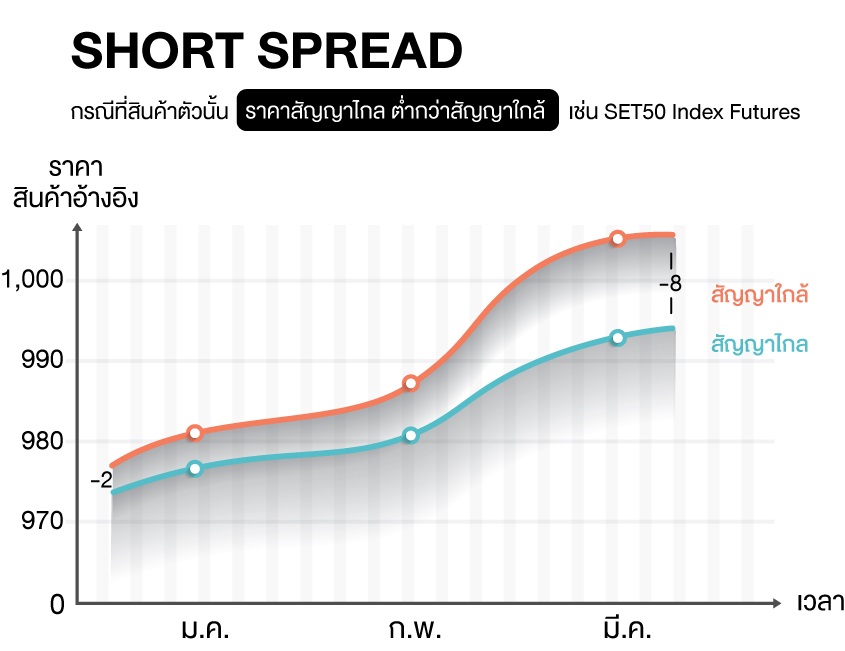

กรณีคาดการณ์ว่า Spread จะลดลง ใช้กลยุทธ์ Short Spread คือส่วนต่างมีค่าลดลงจาก 20 เป็น 10 หรือค่าลบมีมูลค่าลดลงจาก -2 เป็น -8

- เปิดสถานะด้วยการขาย (Short) สัญญา “ไกล” และ ซื้อ (Long) สัญญา “ใกล้” โดยปิดสถานะเพื่อทำกำไรหาก Spread หรือส่วนต่างลดลง

ตัวอย่าง

เปิดสถานะ Short S50Z23 และ Long S50U23 ที่ระดับส่วนต่าง -2 จุดเมื่อระยะเวลาผ่านไปส่วนต่างมีมูลค่าลดลงเป็น -8 จุดซื้อเพื่อปิดสถานะทั้ง 2 ฝั่ง กำไร = (ส่วนต่างที่ได้ x ตัวคูณสัญญา) = 6 x 200 = + 1,200

การเทรดแบบ Calendar Spread มีเครื่องมือในการช่วยส่งคำสั่งซื้อขายที่เรียกว่า การส่งคำสั่งแบบ Combination Order หรือคู่ Spread เป็นการส่งคำสั่งซื้อและขายสัญญาเดือนใกล้และเดือนไกลได้ในคำสั่งเดียวและอีกหนึ่งข้อดีสำหรับการเทรดแบบคู่ Spread คือใช้หลักประกันน้อยกว่าการเทรดแบบขาเดียว (Outright) โดยใช้หลักประกันขั้นต้นประมาณ 25% ของการเทรดแบบขาเดียวเนื่องจากความเสี่ยงที่ต่ำกว่า ไม่ว่าทิศทางราคาฟิวเจอร์สจะขึ้นหรือลงผู้ลงทุนก็จะมีฝั่งหนึ่งกำไรและอีกฝั่งหนึ่งขาดทุน เป็นการหักล้างความเสี่ยงซึ่งกันและกัน โดยกำไรขาดทุนจะเกิดจากส่วนต่างของคู่ Spread

**หมายเหตุ การที่สัญญาเดือนใกล้และเดือนไกลมีราคาที่แตกต่างกัน เกิดจาก 3 ปัจจัยสำคัญ อายุสัญญาที่คงเหลือ อัตราดอกเบี้ย และ อัตราผลตอบแทนจากการถือครองสินทรัพย์ (ถ้ามี)

แนวคิดการเทรดแบบ Inter-Commodity Spread

คือการเทรดทำกำไรจากส่วนต่างของราคาฟิวเจอร์สที่อ้างอิง “สินทรัพย์ที่ต่างกัน” แต่มีความสัมพันธ์ด้านราคาไปใน “ทิศทางใกล้เคียงกัน” เช่น หุ้นที่อยู่ในอุตสาหกรรมเดียวกัน ราคาทองคำและราคาโลหะเงินซึ่งเป็นกลุ่มโลหะมีค่าเหมือนกัน เป็นต้น โดยใช้แนวคิดที่ว่ามีสินทรัพย์ตัวหนึ่งราคาต่ำกว่าปกติหรือสูงกว่าปกติที่ควรเป็น ผู้ลงทุนก็จะซื้อ (Long) สินทรัพย์ตัวที่ราคาต่ำและขาย (Short) ในสินทรัพย์ตัวที่ราคาสูงพร้อมกัน เพื่อรอให้ราคาสินทรัพย์กลับเข้าสู่สภาวะปกติทั้ง 2 ตัว

ตัวอย่าง

เห็นว่าราคา Stock Futures KTC ราคาต่ำกว่าหุ้นจริงมากกว่าปกติ แต่ราคา Stock Futures SAWAD ที่อยู่อุตสาหกรรมและทิศทางใกล้เคียงกันราคาสูงกว่าปกติ จึงเปิดสถานะ Long KTCU23 ที่ราคา 50.70 บาท และ Short SAWADU23 ที่ราคา 52.20 บาท จำนวนอย่างละ 1 สัญญา นับเป็นส่วนต่างที่ 1.50 บาท เมื่อระยะเวลาผ่านไปสภาวะตลาดเริ่มเข้าสู่สภาวะปกติ KTCU23 อยู่ที่ราคา 52.10 บาท SAWADU23 อยู่ที่ราคา 52.40 บาท ส่วนต่างมีค่าลดลงเหลือ 0.30 บาท ทำการปิดสถานะทั้ง 2 ตัว กำไร = (ส่วนต่างที่ได้ x ตัวคูณสัญญา) = 1.2 x 1,000 = + 1,200

การเทรดแบบ Inter-Commodity Spread จะต้องส่งคำสั่งซื้อและขายในตลาดทีละคำสั่งตามสินค้าที่เลือก ซึ่งควรเป็นสัญญาที่หมดอายุเดือนเดียวกัน ไม่ว่าทิศทางราคาฟิวเจอร์สจะขึ้นหรือลงผู้ลงทุนก็จะมีฝั่งหนึ่งกำไรและอีกฝั่งหนึ่งขาดทุน ทำให้ความเสี่ยงลดลง โดยกำไรขาดทุนจะเกิดจากส่วนต่างของสัญญาสินค้า 2 ตัว ซึ่งการที่สินทรัพย์มีความสัมพันธ์ใกล้เคียงกันจึงได้ส่วนลดในการวางหลักประกันตามสัดส่วนที่สำนักหักบัญชีกำหนดด้วย เช่น หากเปิดสถานะซื้อ Long KTC และ Short SAWAD ด้วยอัตราส่วน 1:1 จะได้ส่วนลดการวางหลักประกันจำนวน 70% ตามที่สำนักหักบัญชีกำหนด (ข้อมูล ณ วันที่ 17 มี.ค. 2566) จากหลักประกันขั้นต้นที่ต้องวางสำหรับ KTC จำนวน 3,325 บาท / สัญญา และ SAWAD จำนวน 5,810 บาท / สัญญา รวมเป็น 9,135 บาท โดยจะได้ส่วนลด 70% หลังคำสั่ง Matching แล้ว จะวางหลักประกันขั้นต้นเหลือเพียง 2,740.50 บาท

แนวคิดการเทรดแบบทำ Arbitrage

คือการทำกำไรจากส่วนต่างของราคาของสินค้าชนิดเดียวกันจำนวนเท่ากันซื้อราคาต่ำจากสถานที่หนึ่งไปขายราคาแพงอีกสถานที่หนึ่ง เช่นการซื้อขายสินทรัพย์คู่กับสัญญาฟิวเจอร์สที่อ้างอิงสินทรัพย์เดียวกัน ในมูลค่าเทียบเท่ากันแต่สถานะต่างกัน โดยการทำ Arbitrage ได้นั้นจะต้องเกิดในสภาวะที่ตลาดมีความผันผวนสูง และราคาฟิวเจอร์สมีการเปลี่ยนแปลงไม่เป็นไปตามราคาทางทฤษฎี เป็นการซื้อสินทรัพย์ในตลาดที่ราคาต่ำกว่า และขายอีกตลาดที่ราคาสูงกว่า แล้วรอจนราคาสินทรัพย์กลับเข้าสู่สภาวะปกติหรือหมดอายุสัญญาผู้ลงทุนจะได้กำไรจากความผิดปกติของสภาวะตลาด

กรณีที่ราคาฟิวเจอร์สสูงเกินกว่าราคาทางทฤษฎี ให้ซื้อสินทรัพย์อ้างอิง และขาย (Short) สัญญาฟิวเจอร์ส

ตัวอย่าง

ซื้อทองคำแท่งมูลค่า 10 บาท ที่ราคา 29,500 บาท พร้อมเปิดสถานะขาย (Short) ใน 10 Baht Gold Futures จำนวน 1 สัญญา ที่ราคา 29,800 บาท ซึ่งมีมูลค่าเท่ากัน หากในวันครบอายุสัญญาราคาทองคำอยู่ที่ 29,400 บาท เราจะขาดทุนในทองคำแท่งจำนวน 100 x 10 = -1,000 บาท แต่จะกำไรใน Gold Futures จำนวน 400 x 10 = +4,000 เมื่อหักลบกันแล้วเราจะกำไร = 3,000 บาท

การเทรดแบบ Arbitrage เป็นการส่งคำสั่งซื้อและขายในคนละตลาดกัน ทำให้ในตลาด Futures ต้องวางหลักประกันปกติตามการเทรดแบบขาเดียว (Outright) ซึ่งควรระมัดระวังเรื่องการวางหลักประกันในตลาด Futures ให้เพียงพอ ส่วนอีกตลาดหากเป็นการซื้อขายสินค้าจริงจะต้องใช้เงินเต็มจำนวนตามมูลค่าสินค้า ทำให้ต้นทุนการทำ Arbitrage อาจสูงมากกว่าวิธีการอื่น ไม่ว่าทิศทางสินค้าจะขึ้นหรือลงก็จะมีฝั่งหนึ่งกำไรและอีกฝั่งหนึ่งขาดทุน โดยกำไรขาดทุนจะเกิดจากส่วนต่างของสัญญาสินค้า 2 ตัว

จะเห็นได้ว่าราคาสินทรัพย์ไม่ว่าจะขึ้นหรือลงผู้ลงทุนจะได้รับกำไรและขาดทุนในสัดส่วนที่ใกล้กัน และเมื่อราคาฟิวเจอร์สกลับมาสู่ราคาทางทฤษฎีส่วนต่างที่เกิดขึ้นจะเท่ากับกำไรที่ผู้ลงทุนได้รับ