กรุงเทพธุรกิจ : Future World

รินใจ ชาครพิพัฒน์

กรรมการผู้จัดการ บมจ. ตลาดสัญญาซื้อขายล่วงหน้า (ประเทศไทย)

ท่ามกลางภาวะตลาดที่ผันผวนในปี 2020 นี้ สินทรัพย์กลุ่มโลหะมีค่า หรือ Precious Metal นับเป็นกลุ่มสินทรัพย์ที่ผู้ลงทุนจำนวนมากให้ความสนใจและส่งผลให้ผลตอบแทนการลงทุนในกลุ่ม Precious Metal มีความโดดเด่น โดยทองคำซึ่งเป็นสินค้าสำคัญในกลุ่มนี้ ราคาปรับตัวสูงขึ้นจากระดับ 1,523 ดอลลาร์สหรัฐฯ ต่อทรอยออนซ์เมื่อต้นปีมาแตะจุดสูงสุดเป็นประวัติการณ์ที่ 2,061.50 ดอลลาร์สหรัฐฯ ต่อทรอยออนซ์ในช่วงต้นเดือนสิงหาคม ก่อนจะปรับตัวลงมาเล็กน้อยแต่ยังคงให้ผลตอบแทนที่สูงถึง 28.5% นับแต่ต้นปี นอกจากทองคำแล้วโลหะเงิน (Silver) ก็เป็นอีกสินทรัพย์ที่สร้างผลตอบแทนที่สูงอย่างน่าสนใจ โดยในปีนี้ราคาโลหะเงินปรับตัวไปอยู่ระดับสูงสุดในรอบ 8 ปีที่ 28.33 ดอลลาร์สหรัฐฯ ต่อทรอยออนซ์ คิดเป็นผลตอบแทนสูงถึง 51.6% นับแต่ต้นปี ดังนั้น นอกจากทองคำแล้วโลหะเงินนับเป็นสินทรัพย์ที่ให้ผลตอบแทนในอัตราที่สูงกว่าเทียบสินค้าอื่นในกลุ่มเดียวกัน

โดยพื้นฐานแล้วโลหะเงินเป็นวัตถุดิบที่ใช้ในหลายอุตสาหกรรม เช่น อุตสาหกรรมเครื่องประดับและอัญมณี การผลิตอุปกรณ์โทรศัพท์มือถือหรืออุปกรณ์อิเล็กทรอนิค การผลิตอุปกรณ์ทางการแพทย์ เป็นต้น อย่างไรก็ตาม โลหะเงินยังถูกนำมาใช้ในวัตถุประสงค์ของการลงทุนด้วย โดยการลงทุนในโลหะเงินมีหลายรูปแบบ ไม่ว่าจะเป็น รูปแบบ Physical หรือรูปแบบตราสารทางการเงินที่เป็น Exchange Traded Products (ETPs) เช่น กองทุน Silver ETF และสัญญาซื้อขายล่วงหน้า Silver Futures เป็นต้น ซึ่งการลงทุนโลหะเงินใน ETPs มีการเติบโตเพิ่มขึ้นอย่างมาก คาดว่าปีนี้จะเติบโตขึ้นถึงประมาณ 47% จากปีก่อน (ข้อมูลจาก Metal Focus บริษัทวิจัยและสื่อสิ่งพิมพ์ที่มีความเชี่ยวชาญด้าน Precious Metal) ซึ่งเป็นผลมาจากพฤติกรรมการลงทุนที่เปลี่ยนแปลงไปของผู้ลงทุน รวมถึงต้นทุนค่าใช้จ่ายที่สูงและความยุ่งยากในการเก็บรักษาโลหะเงินในรูปแบบที่เป็น Physical

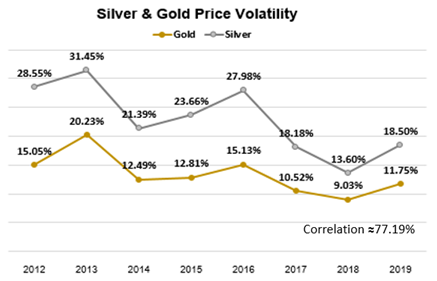

อีกปัจจัยที่ทำให้โลหะเงินได้รับความสนใจในช่วงที่ผ่านมา คือ โลหะเงินสามารถช่วยกระจายความเสี่ยงของพอร์ตลงทุนได้ดี เนื่องจากการเคลื่อนไหวของราคาโลหะเงินมีความสัมพันธ์กับหุ้นในระดับต่ำ โดยเมื่อเทียบกับดัชนี SET50 พบว่ามีค่าความสัมพันธ์อยู่เพียง 6.7% หรือพูดง่ายๆ ว่าทิศทางการเคลื่อนไหวของราคาโลหะเงินแทบจะไม่สัมพันธ์กับราคาหุ้นเลย แต่มักจะเคลื่อนไหวสอดคล้องกับราคาทองคำ โดยเฉพาะอย่างยิ่งตั้งแต่ปี 2017 ราคาโลหะเงินมีความสัมพันธ์กับราคาทองคำอย่างมากด้วย Correlation ที่สูงถึง 77.19% ดังนั้น ผู้ที่ลงทุนในทองคำจึงมักลงทุนในโลหะเงินควบคู่กันไปด้วย ซึ่งผู้ลงทุนอาจใช้อัตราส่วนระหว่างราคาทองคำเทียบกับราคาโลหะเงิน (Gold-to-Silver Ratio) มาประกอบการตัดสินใจซื้อขาย โดยคำนวณได้จากการนำ “ราคาทองคำหารด้วยราคาโลหะเงิน” และตีความง่ายๆ ได้ว่าต้องใช้โลหะเงินจำนวนมากน้อยเท่าใดในการซื้อทองคำ 1 ทรอยออนซ์ ซึ่งอัตราส่วนดังกล่าวจะสะท้อนความแข็งแกร่งของราคาของโลหะทั้งสองโดยเปรียบเทียบกัน หรือเป็นสัญญาณว่าควรเข้าซื้อหรือขายโลหะมีค่าใด เช่น อัตราส่วนสูงมีนัยว่าราคาทองคำสูงเมื่อเทียบกับราคาโลหะเงิน เป็นต้น

ความนิยมลงทุนในโลหะเงินอีกส่วนหนึ่งเนื่องจากโลหะเงินมีราคาต่ำกว่าทองคำมาก (ปัจจุบัน ราคาทองคำประมาณ 1,960 ดอลลาร์สหรัฐฯ ต่อทรอยออนซ์ ส่วนราคาโลหะเงินอยู่ที่ประมาณ 27 ดอลลาร์สหรัฐฯ ต่อทรอยออนซ์) ผู้ลงทุนจึงสามารถใช้โลหะเงินทำกำไรในจังหวะเดียวกันกับทองคำด้วยเงินลงทุนที่ต่ำกว่ามาก และโลหะเงินก็ยังมีจุดเด่นที่มีความผันผวนสูงกว่าทองคำ โดยในปี 2019 ทองคำมีความผันผวน 11.8% ต่อปี ขณะที่โลหะเงินมีความผันผวนอยู่ที่ 18.5% ต่อปี โลหะเงินจึงเป็นอีกทางเลือกหนึ่งสำหรับผู้ที่นิยมซื้อขายทำกำไรระยะสั้น

ค่าความผันผวนของราคาทองคำและราคาโลหะเงิน (Gold & Silver Price Volatility)

Source: Refinitiv

การทำกำไรจากราคาโลหะเงินในปัจจุบันนั้น ส่วนใหญ่อยู่ในรูปแบบของ ETF และ Futures โดยในส่วนของกองทุนโลหะเงิน ETF (Silver ETF) ได้รับความนิยมจากผู้ลงทุนอย่างมาก เนื่องจากซื้อขายได้ง่ายในตลาดหุ้น และเปรียบเสมือนผู้ลงทุนถือครองโลหะเงินจริงโดยไม่ต้องมีการเก็บรักษา ในลักษณะเดียวกับกองทุนทองคำ ETF โดย Silver ETF แรกที่เปิดซื้อขายคือ iShares Silver Trust ในปี 2006 และเริ่มมีการออกกองทุน Silver ETF อื่นออกมา โดยในปี 2019 กองทุน Silver ETF มีขนาดการถือครองโลหะเงินรวมกันถึงประมาณ 620 ล้านทรอยออนซ์ คิดเป็นประมาณ 9,936 ล้านดอลลาร์สหรัฐฯ

สำหรับการซื้อขายตราสารการเงินที่อ้างอิงกับโลหะเงินอีกรูปแบบหนึ่ง คือ Silver Futures ซึ่งมีการซื้อขายในตลาดอนุพันธ์หลายแห่ง เช่น Chicago Mercantile Exchange (CME) ในสหรัฐอเมริกา, Shanghai Futures Exchange (SHFE) ในจีน, Multi Commodity Exchange (MCX) ในอินเดีย, และ Tokyo Commodity Exchange (TOCOM) ในญี่ปุ่น เป็นต้น โดยตลาด SHFE และ CME ถือเป็นตลาด Silver Futures ที่มีขนาดใหญ่ที่สุด มีปริมาณการซื้อขายในปี 2019 ประมาณ 142.8 และ 24.5 ล้านสัญญา ตามลำดับ (เทียบเท่าโลหะเงินประมาณ 68,877 ล้านทรอยออนซ์ และ 122,500 ล้านทรอยออนซ์) ซึ่งปริมาณการซื้อขายในสองตลาดรวมกันเติบโตถึง 240% จากปี 2018 ขณะที่ตลาดอื่นๆ ก็มีแนวโน้มเติบโตขึ้นเช่นเดียวกัน

สำหรับตลาดทุนไทยนั้น TFEX อยู่ระหว่างดำเนินการเพื่อจัดให้มีการซื้อขาย Silver Futures โดยออกแบบมาเป็นลักษณะเดียวกับ Gold Online Futures นั่นคือ ซื้อขายตามราคาตลาดโลก แต่กำหนดตัวคูณคงที่และชำระราคากันเป็นเงินบาท เพื่อให้ผู้ซื้อขายมีโอกาสสร้างกำไรจากการเคลื่อนไหวของราคาโลหะเงินได้โดยไม่มีความเสี่ยงด้านอัตราแลกเปลี่ยน ทั้งนี้ คาดว่าจะเปิดให้ผู้ลงทุนได้ซื้อขายภายในไตรมาส 4 ของปีนี้

ดูรายละเอียดสินค้าใน Silver Online Futures เพิ่มเติมได้ที่